一、青岛旅游住宿业宏观环境分析

1.1宏观经济环境

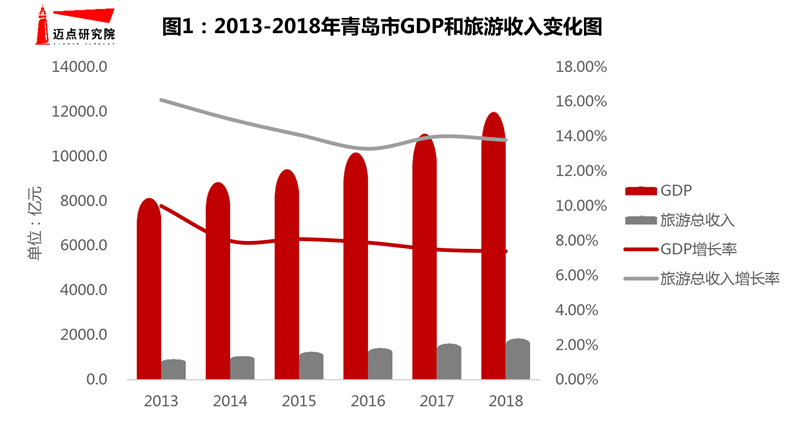

青岛是我国家沿海重要中心城市、国际性港口城市,也是山东省经济中心,经济体量位于山东省之首,同时是一带一路新亚欧大陆桥经济走廊主要节点城市和海上合作战略支点;青岛诞生了海尔、海信、青岛啤酒、双星、新华锦、青建等一批品牌企业。最近五年,青岛市每年地区生产总值(GDP)增长速度呈现缓慢下降,但地区生产总值(GDP)仍是呈现逐年递增的,2016年就实现GDP破万亿,2018年实现GDP12001.5亿元,GDP环比增长幅度7.4%;随着青岛市大力打造滨海旅游,游客接待量在逐年增加,相应的旅游业总收入也呈现逐年增长,2013-2016年的旅游总收入增长率呈现下滑趋势,最近两年旅游总收入增长率开始回升,2014年旅游收入破千亿,2018年实现旅游总收入1867.1亿元,旅游总收入环比增长幅度为13.8%,占比地区生产总值的15.56%,是青岛经济增长的重要推动力。

数据来源:青岛市统计局统计公报, 数据整理:迈点研究院

1.2旅游市场环境

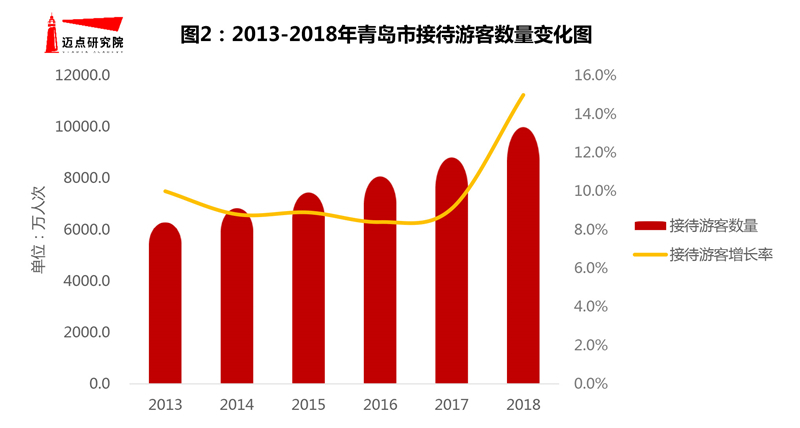

被誉为“东方瑞士”欧韵之都 、“中国品牌之都”称号的青岛地区昔称胶澳,是著名旅游城市之一,致力于大力发展海洋经济和港口经济并竭力打造旅游与会议会展城市名片,在2013-2018年之间,青岛的游客接待总量逐年递增,国内游客接待量快速增长,入境游客接待量稳中有进,2013-2017年的游客接待量增长率相对比较稳定,围绕9%的增长率波动;2018年青岛旅游以供给侧结构性改革为主线,抓牢双峰会(香山旅游峰会和青岛旅游峰会)筹办契机,加快转型升级和环境氛围营造,出台《青岛市全域旅游规划纲要(2018-2021年)》,积极发展全域旅游,推进新旧动能转换,加快西海岸新区的开发步伐,入选中国最具幸福感、最具特色旅游城市等等,这些都推动全市旅游业实现了品质提升和持续发展,促使2018年青岛游客接待量猛增,2018年全年接待游客量1亿人次,游客接待量首次破亿,同比增长15%,接待国内游客9848.8万人次,增长13.7%,接待入境游客153.6万人次,增长6.4%。

数据来源:青岛市统计局统计公报, 数据整理:迈点研究院

二、2018年青岛酒店市场分析

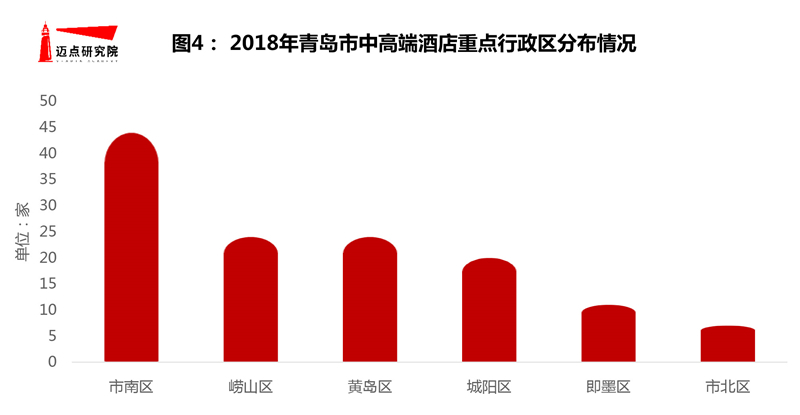

青岛西海岸新区的开发步伐加快,2018年西海岸新区酒店新增供给集中入市,西海岸酒店多以度假和会议为主,但星级酒店总体数量逐年下降,共享住宿欣欣向荣发展缓解青岛旅游旺季住宿压力,促使传统酒店“以价以质换量”策略提升业绩,起到了促使传统酒店业升级的“鲇鱼效应”。据迈点研究院实时抓取第三方酒店预订平台的不完全数据统计,青岛2018年共有15728家酒店提供住宿,其中中高端酒店(四、五星级酒店及四、五星级标准酒店)176家,市场占比1.12%。迈点研究院共监测145家中高端酒店,以下分析将基于迈点研究院监测情况作出统计分析。

2.1酒店市场体量

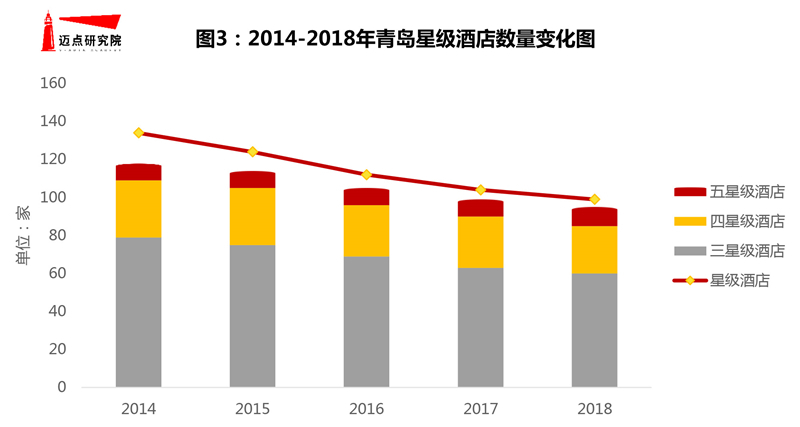

青岛是重点海岛旅游城市,旅游旺季集中在5-10月,在旅游旺季常常是酒店市场需求大于市场供给,随共享住宿发展从一定程度上缓解旺季住宿压力,根据国家信息中心分享经济研究中心发布的《中国共享住宿发展报告2018》显示,2017年我国共享住宿市场交易规模比上年增长70.6%,小猪平台统计全国共享住宿发达的城市中,青岛有两项数据全国前十,分别是房东占比排名第五、房源占比排名第八,在国内短租平台小猪短租上青岛共有8000余套共享房源在该平台上交易,爱彼迎共享平台显示青岛的共享房源也在5300套以上。根据青岛市统计局每年统计公报显示,青岛市2018年星级酒店99家,其中五星级酒店10家、四星级酒店25家、三星级酒店60家,从下图(图3)可看出,青岛的星级酒店数量每年在逐步下滑,其中五星级酒店保持稳定,三四星级酒店呈现逐年下降。随着岛城共享住宿欣欣向荣,市场升温,可看出相应地也加大了传统酒店业在住宿市场的竞争压力,传统酒店数量在逐年下降,但从市场情况来看,这并没有搅浑市场,青岛传统酒店 “以价换量”策略使其影响整体业绩的提升,共享住宿的发展而是起到了促使传统酒店业升级的“鲇鱼效应”,但规范管理方面仍待提高。

数据来源:青岛市统计局统计公报, 数据整理:迈点研究院

2.2酒店主要行政区分布

监测的145家中高端酒店覆盖青岛市下辖7个市辖区和管辖的3个县级市,主要分布在市南区、崂山区、黄岛区、城阳区、即墨区、市北区,这六个行政区就占据市场体量的89.66%,市场体量占比分别为30.34%、16.55%、16.55%、13.79%、7.59%和4.83%。青岛市中高端酒店主要密集分布于市南区,市南区中高端酒店数量最多,其2018年实现地区生产总值1203.37亿元,增长7.3%,区域内包含栈桥、小青岛、五四广场、青岛山、太平山、海水浴场等景点,区域内酒店以休闲度假和海滨风光为主,其酒店市场趋于饱和;酒店体量分布排列第二的是崂山区和黄岛区,黄岛区是国家海陆统筹发展试验区、国际高端海洋产业集聚区、海洋经济国际合作示范区等,2018年实现市区生产总值最高,是青岛是经济核心区,其入选2018年的百强工业区,区域内酒店入住游客主要以休闲度假为主,其次是商务出行;崂山区拥有青岛唯一5A级旅游景区崂山风景区,其区域内旅游资源丰富,2019年入选首批国家全域旅游示范区。

数据来源:迈点研究院

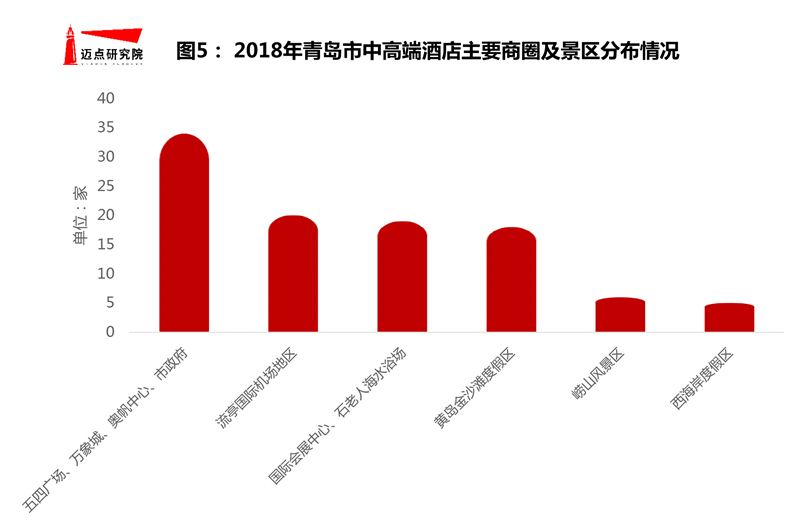

2.3酒店主要商圈/景区分布

此次监测的145家中高端酒店共涉及青岛17个商圈/景区,酒店主要分布于五四广场&万象城&奥帆中心&市政府、流亭国际机场地区、国际会展中心&石老人海水浴场、黄岛金沙滩度假区、崂山风景区、西海岸度假区六大商圈,占比分别为23.45%、13.79%、13.10%、12.41%、4.14%、3.45%;其中五四广场&万象城&奥帆中心&市政府靠近海滨,位于市南区,商圈内覆盖2号线和3号线,交通便利,拥有丰富的海滨风光资源,商圈内酒店种类多样,拥有酒店数量最多;流亭国际机场地区交通便利,相对其他商圈,本商圈内以商务出行客群为主的酒店相对较多,酒店数量排列第二;西海岸度假区酒店分布数量最少,但伴随西海岸新区的开发步伐加快,2018年西海岸新区酒店新增供给集中入市,西海岸酒店多以度假和会议为主,2018年大型影视旅游项目东方影就有4家高端酒店集中开业,客房量增涨1000间以上,其商圈内酒店正处在快速布局阶段。

数据来源:迈点研究院

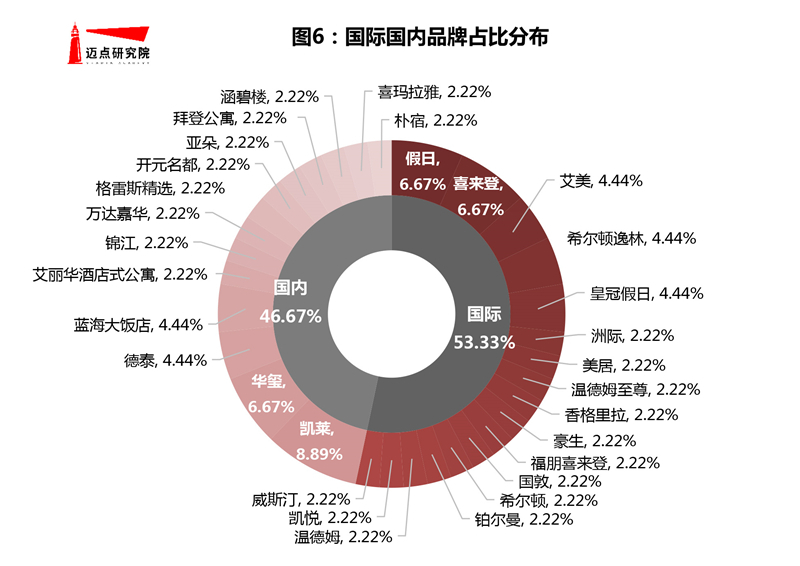

2.4酒店品牌分布

青岛品牌酒店市场占比为31.03%,其中国际品牌略占优势,国际品牌酒店有24家,国内品牌酒店有21家,在国际品牌酒店中,洲际集团旗下的假日和万豪国际集团旗下的喜来登表现最优,品牌体量占比都为6.67%,在国内品牌中,凯莱酒店集团旗下的凯莱和玺华商业集团有限公司旗下的华玺表现突出,品牌体量占比分别为8.89%和6.67%;从商圈上来看,监测的酒店品牌分布集中,主要分布于流亭国际机场地区、五四广场&万象城&奥帆中心&市政府和黄岛金沙滩度假区三个商圈,这三个商圈就占据品牌市场的51.11%, 在商圈品牌化方面,酒店品牌率排列前三的分别为李村&青岛北站商圈、西海岸度假区、即墨古城&中心商圈,品牌化程度最高的为李村&青岛北站商圈,三个商圈的酒店品牌占比分别为100%、80%和50%。

数据来源:迈点研究院

三、2018年青岛酒店运营表现分析

就酒店市场运营表现而言,除了平均房价和入住率,酒店的市场宣传和市场认知也是不可忽略的重要部分。迈点区域酒店舆情指数MCI中的运营指数数据一定程度上反应了各酒店在当地市场中的认知程度,同时为各酒店衡量自身在市场中的位置提供了一个参考依据。

3.1星级酒店经营分析

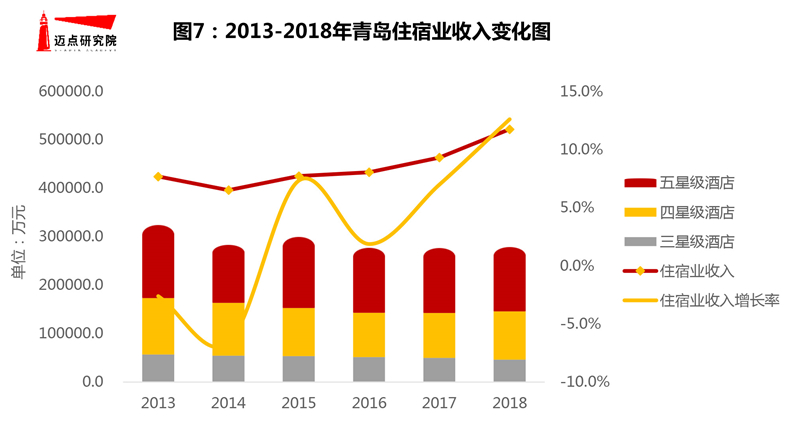

住宿业收入

青岛整体市场保持升温,住宿业总收入逐年增加,市场运行良好。根据青岛市统计公报得到,青岛市的接待过夜游客量在稳定上升,2018年接待过夜游客数量突破5000万人次,由此可见,青岛住宿需求在扩大;根据青岛市统计年鉴显示,青岛市2013-2018年住宿业收入呈现上升趋势,2014年受国家政策影响,住宿业总收入略有下降,而2018年住宿业总收入达到52.20亿元,增长率同比增长12.60%,由此,2018年住宿业者对市场是充满积极预期的。但三星级及以上酒店的收入与住宿业总收入差距在逐渐增大,其收入呈现缓慢下滑趋势,反应出传统酒店市场竞争压力十分强势,市场经营现状需重新构造思考,这是源于住宿形式的多样化发展以及共享住宿欣欣向荣,新型住宿形式越来越受到市场的认可和欢迎,这也迫使传统酒店需要做出转型升级、以及加强管理服务来突破现状,达到获得更多市场。

数据来源:青岛市统计年鉴, 数据整理:迈点研究院

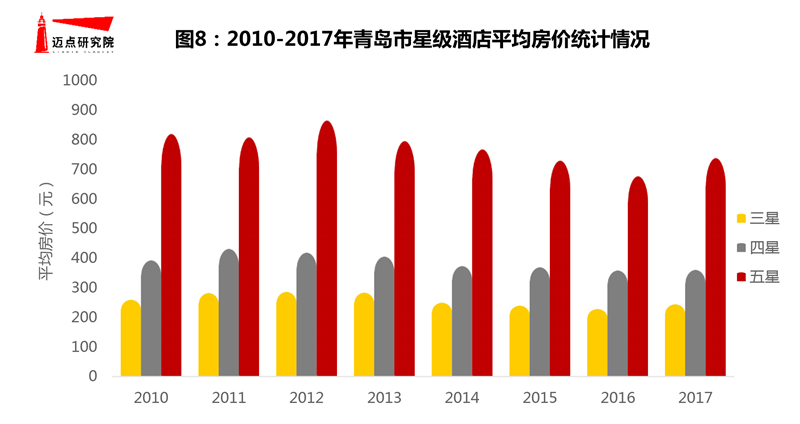

星级酒店平均房价

青岛2010-2017年星级酒店房价水平中,五星级酒店的平均房价整体呈现下滑趋势,2017年有所回升,2010-2017年的平均房价为776元/夜/间,2012年平均房价达到最高值866元/夜/间,2016年的平均房价达到最低峰值677元/夜/间,这与大连五星级酒店市场呈现相同波动规律;四星级酒店的平均房价也呈现下滑趋势,相对较为缓慢,2011年达到最大值432元/夜/间,2016年达到最低值359元/夜/间;三星级酒店2010-2017年的平均房价为245元/夜/间, 2016年达到最低值229元/夜/间,2012年达到最高峰值287元/夜/间,在变动上,三星级酒店平均房价整体仍呈现缓慢下滑趋势。

数据整理:迈点研究院

星级酒店平均出租率

青岛市星级酒店整体出租率下滑,与平均房价呈现相同波动规律,2017年出租率快速回升,如何运营转型升级运营是星级酒店从业者这面临的难点。2010-2017年平均出租率中,在五星级酒店方面,2010-2017年平均出租率为61.96%,2017年达到出租率最高值68.3%,整体出租率呈现下降趋势;三、四星级酒店在波动上和五星级酒店呈现相同变动规律,四星级酒店2010-2017年平均出租率为62.08%,略高于五星级酒店,2011年出租率达到最高值69%,2017年出租率为61.50%; 三星级酒店2017年的出租率为59.40%,2010-2017年的平均出租率为60.36%。同上月发布大连市相比,青岛市三星级及以上酒店酒店出租率都比大连市出租率高。

数据整理:迈点研究院

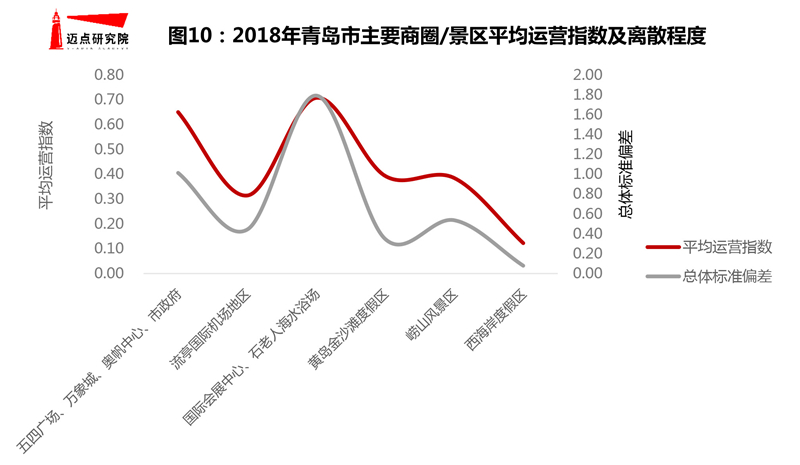

3.2主要商圈/景区平均运营指数分析

从迈点研究院的监测可以看出,国际会展中心 &石老人海水浴场和五四广场&万象城 &奥帆中心&市政府商圈平均运营指数偏高,反映出这两个商圈在宣传力度较大,市场更加活跃,加大潜在客群对酒店的认知,其中国际会展中心 &石老人海水浴场的酒店数量位列第三,平均营运指数最高,但总体标准差也最高,反应出此商圈的运营参差不齐,商圈内青岛鲁商凯悦酒店的运营指数名列运营指数榜首,商圈内也有不少运营指数接近零的酒店,由此反应出该商圈的运营趋于两极分化;西海岸度假区平均运营指数最低,但在主要商圈中其商圈品牌化程度最高,高到80%,然而国际会展中心 &石老人海水浴场商圈的酒店品牌化程度仅为26.32%,从这儿可看出青岛市单体酒店的运营宣传力度不亚于品牌酒店,甚至赶超品牌酒店。

数据来源:迈点研究院

3.3 运营指数(OI)前十酒店名单

青岛市中高端酒店运营指数前十名中,国际集团占据高位,运营指数异常突出,前十中有8家品牌酒店,其中国际品牌酒店就占据7家,并且前五就有4家是国际品牌酒店,分别为青岛鲁商凯悦酒店、青岛香格里拉大酒店、青岛中心假日酒店和青岛海尔洲际酒店;在商圈分布方面,运营指数前十酒店分布集中,共涉及5个商圈,其中五四广场&万象城 &奥帆中心&市政府商圈就拥有5家酒店,国际会展中心 &石老人海水浴场拥有2家酒店,流亭国际机场地区、崂山风景区、黄岛金沙滩度假区各拥有1家酒店。

数据来源:迈点研究院

四、2018年青岛酒店目标客群分析

4.1酒店潜在客群分析

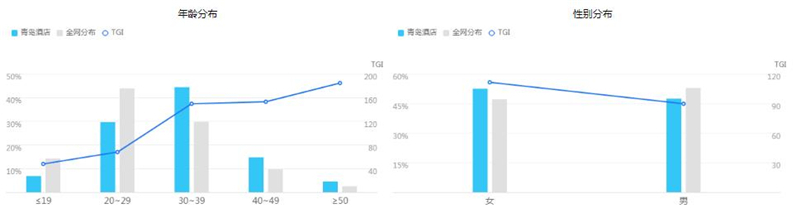

青岛酒店市场的潜在客群中,在年龄分布上,惯用“青岛酒店”搜索酒店和惯用“青岛宾馆”搜索酒店的潜在客群的年龄都集中分布在30-39岁,惯用“青岛酒店”搜索酒店占比高达44.37%,惯用“青岛宾馆”搜索酒店的潜在客群占比也达到40%,都以青年为主;在性别分布上, 惯用“青岛酒店”搜索酒店和惯用“青岛宾馆”搜索酒店的潜在客群呈现相同的规律,女性都略高于男性。从TGI指数来看,惯用“青岛酒店”搜索酒店的用户年龄分布在30岁以上的三个档的TGI值都高于100,由此反应出该类潜在客群对酒店的关注程度高于整体水平,大于50岁的年龄层的潜在客户的TGI值最高,其表明了此类潜在客群与目标客群吻合度最强势,同样地,惯用“青岛宾馆”搜索酒店的潜在客群呈现相同的规律。

数据来源:百度指数

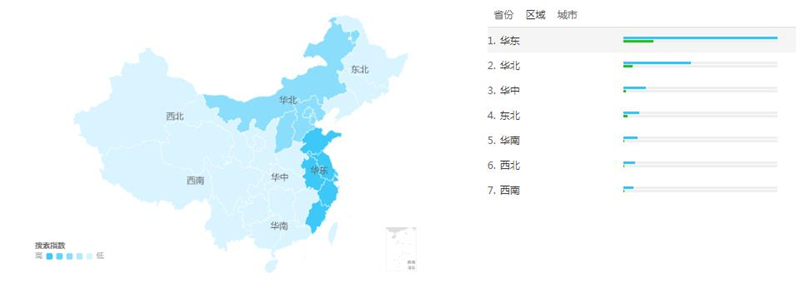

青岛酒店市场的潜在客群中,在客群来源分布上,潜在客群主要来自华东和华北区域,其中山东、北京、江苏占比前三,在城市来源上,本市是主要的潜在客群,其次是北京和济南;使用“青岛酒店”和“青岛宾馆”惯用语的区域客群整体分布基本一致,使用“青岛酒店”的频率远超使用“青岛宾馆”。

区域来源(数据来源:百度指数)

省份来源(数据来源:百度指数)

城市来源(数据来源:百度指数)

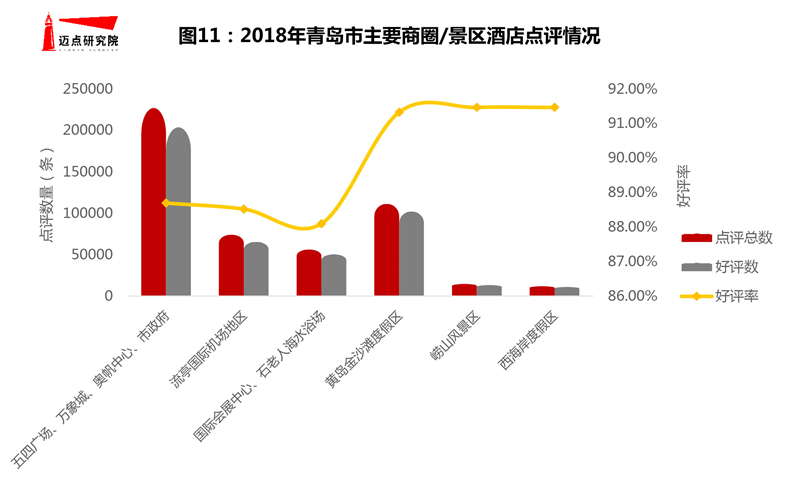

4.2主要商圈/景区客评情况分析

主要商圈/景区OTA点评分析

根据迈点研究院监测的OTA点评情况,在六大主要商圈中,平均好评率排列前三的商圈分别是崂山风景区、西海岸度假区和黄岛金沙滩度假区,这三个商圈都是偏资源丰富区域,集中在青岛沿海区域。崂山风景区和西海岸度假区的点评总数排列第五和第六,但其好评率并列第一,高达91.47%,反应这两个区域酒店都十分受到实际客群欢迎以及青睐,商圈内客群都主要以休闲度假为目的,其中西海岸度假区酒店呈现以13号地铁线为纽带布局,其服务周到和风景很好是受到游客欢迎的最重要两大要素,十分具有吸引力的海滨资源为酒店打下天然优势基础,酒店的软性条件到位是酒店增添忠实粉丝的核心,青岛西海岸德泰大酒店最受游客欢迎,崂山风景区作为青岛唯一的5A级景区,其海天一色的海滨风光深受游客欢迎,区域内酒店早餐丰富和环境优美深受游客好评,其次是卫生干净和服务周到受到热爱。

数据来源:迈点研究院

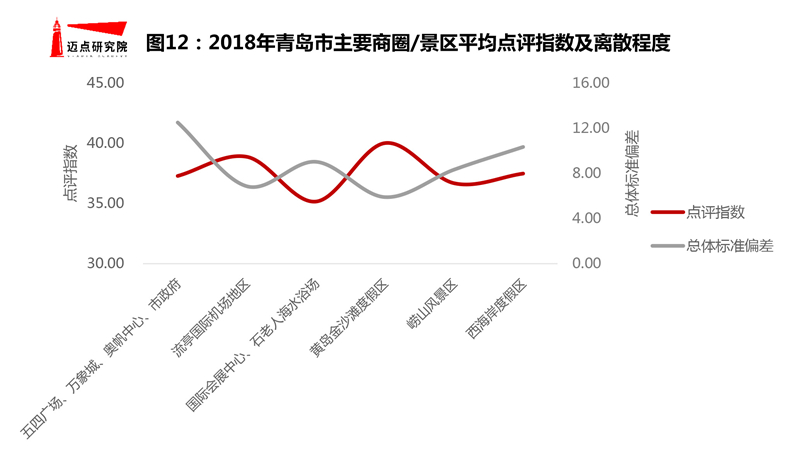

主要商圈/景区平均点评指数分析

2018年青岛市6个重点商圈/景区平均点评指数及其离散程度如图12所示,六大商圈的平均点评指数排名依次为黄岛金沙滩度假区、流亭国际机场地区、西海岸度假区、五四广场&万象城&奥帆中心&市政府、崂山风景区、国际会展中心&石老人海水浴场,依次对应的平均点评指数为40.02、38.88、37.48、37.29、36.68、35.16;平均点评指数最高的商圈为黄岛金沙滩度假区,此商圈酒店的市场认知度强劲,品牌酒店占比达到38.89%,品牌其酒店数量排列第四,其点评总数名列第二,虽然其点评好评率不是最高的,但与名列第一的崂山风景区和西海岸度假区仅相差0.14%,并且酒店在OTA平台分布更广,使其平均点评指数最高;五四广场&万象城&奥帆中心&市政府平均点评指数位列第四,商圈内酒店数量最多,其点评指数总体标准偏差最高,可反应出商圈内酒店市场竞争大,酒店受欢迎程度分化较为严重。

数据来源:迈点研究院

4.3点评指数(PI)前十酒店名单

酒店点评指数前十排名中,国际品牌酒店凸显出其品牌优势,占据7家酒店,点评指数的前三也全为国际品牌酒店,分别为青岛香格里拉大酒店、青岛银沙滩温德姆至尊酒店以及青岛贵都国际大饭店;在商圈分布方面,酒店集中分布于五四广场&万象城&奥帆中心&市政府,该商圈拥有6家酒店。

数据来源:迈点研究院

五、2018年青岛中高端酒店舆情指数(MCI)分析

迈点区域酒店舆情指数综合了酒店的运营指数和点评指数,一定程度上代表了酒店在当地市场的影响力和受欢迎程度。换言之,迈点区域酒店舆情指数MCI高的酒店,在市场中的综合表现往往更加具有竞争力。

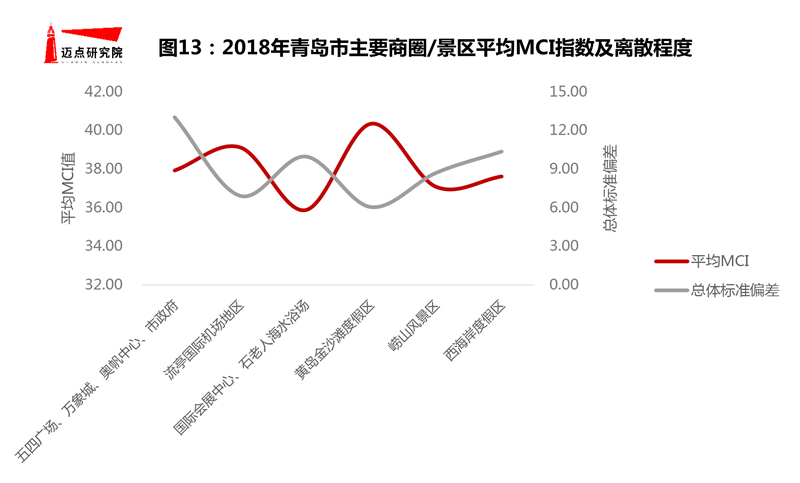

5.1主要商圈/景区舆情指数分析

青岛市重点商圈/景区酒店MCI指数水平与点评指数水平分布一致,主要商圈/景区的平均MCI指数分布在35-41之间, 可见各大商圈的市场影响力差距并不是很大。平均舆情指数最高的商圈为黄岛金沙滩度假区,表明该商圈的酒店具有最强市场竞争力,该商圈是青岛著名景点,拥有万利国际上流汇以及永旺等商业购物中心,同时也是青岛是往西发展的重点开发区域,入住游客主要以休闲度假为主,酒店多体验式服务,其中该区域最受欢迎酒店是青岛嘉年华广场大酒店,其点评指数最高,青岛银沙滩温德姆至尊酒店市场竞争力具有最强优势,其MCI指数最高。同时,商圈内的总体标准差最小,这反应了商圈内酒店受欢迎度、运营水平等差距相对不明显,酒店想在该商圈有所突出需要加强特色提升。平均MCI指数最低的是国际会展中心、石老人海水浴场,反应出此区域酒店竞争力相对较弱。

数据来源:迈点研究院

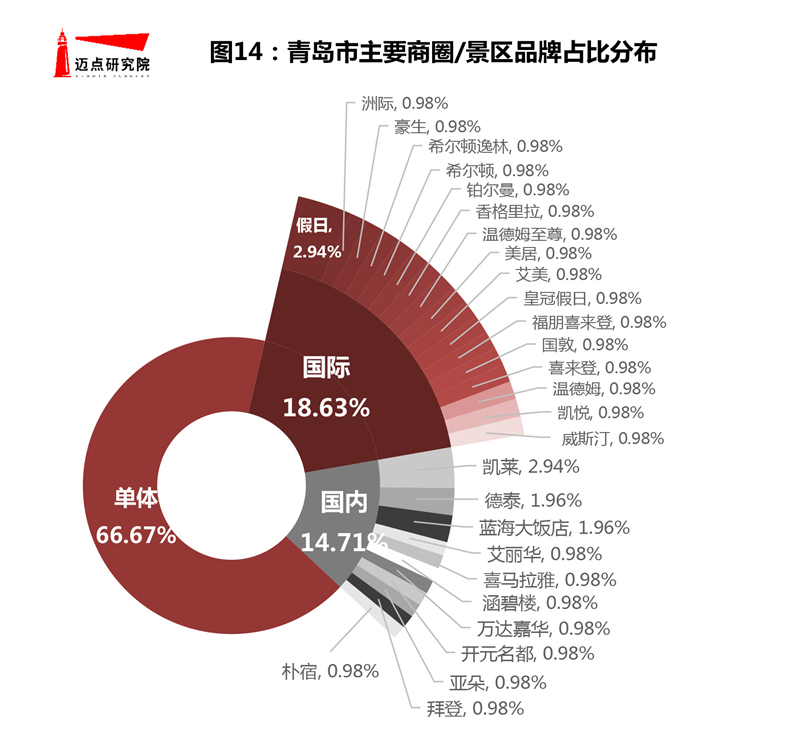

5.2 主要商圈/景区品牌分布

青岛市主要商圈/景区中,单体酒店占比66.67%,品牌酒店占比33.34%,略高于整个市场中的品牌化程度,其中国际品牌占据优势,国内品牌化相对较弱,国际品牌占比18.63%,国内品牌占比14.71%,国际品牌酒店中,洲际酒店集团旗下假日占比最高,六大热门商圈中也是洲际酒店集团拥有酒店最多,国内品牌酒店中,凯莱酒店集团凯莱占比最高,占比达到2.94%,其次是德泰和蓝海大饭店,占比都为1.96%,从商圈上来看,西海岸度假区的品牌体量最大,品牌化程度达到80%。

数据来源:迈点研究院

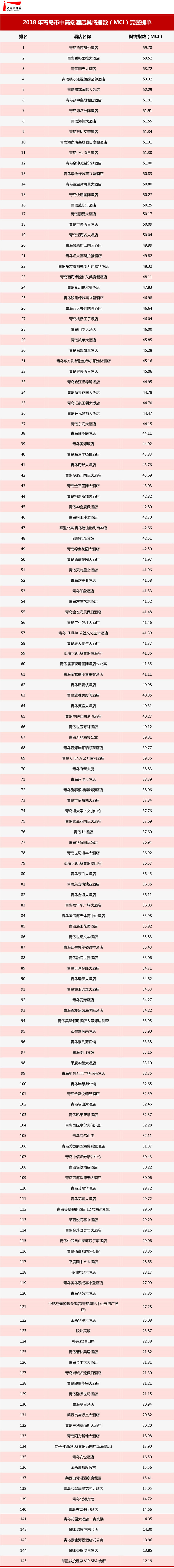

5.3 舆情指数(MCI)前十名单

青岛中高端酒店前十名舆情指数名单中,位列前三的分别为青岛鲁商凯悦酒店、青岛香格里拉大酒店、和青岛丽天大酒店酒店,青岛鲁商凯悦酒店点评指数位列第五,凭借其最高运营指数超越其他酒店,使其舆情指数位居榜首。从商圈上来看,主要聚集在五四广场&万象城&奥帆中心&市政府,此商圈拥有 6家酒店。

数据来源:迈点研究院

六、2018年青岛酒店发展趋势及建议

青岛市作为一个旅游城市,在国内外享有盛誉,凭借得天独厚的自然和人文资源优势,尤其成功举办奥帆赛及多项国际赛事,旅游业一度辉煌发展,成为中国和亚太地区著名的海滨旅游城市。旅游接待设施的迅速发展为青岛旅游业的发展奠定了重要的基础。以中高端酒店为代表的酒店业状况紧紧跟随整体旅游发展规划的步伐,满足了日益增长的旅游接待需求,中高端酒店布局与青岛市城市化进程保持一致。

6.1酒店布局集中于旅游资源丰富、经济发展水平高的地区

21世纪初青岛市东部崛起之后,城市规模不断扩张,向崂山区进发,目前加快西海岸新区的开发步伐,回顾最近几年青岛市内高端酒店布局情况,其布局移动与城市化进程保持一致。同时高端酒店布局的因素主要有地区经济发展水平、基础设施状况、旅游资源禀赋、经济外向程度等,青岛市是旅游城市,旅游资源的分布状况极大地影响着高端酒店的布局状况。根据迈点研究院监测,目前抢到中高端酒店居中分布五四广场&万象城&奥帆中心&市政府、流亭国际机场地区、国际会展中心&石老人海水浴场、黄岛金沙滩度假区、崂山风景区、西海岸度假区六大商圈,呈现出靠近旅游资源聚集地、靠近主要交通网络、靠近经济文化和政治中心的分布特点。

6.2西海岸新区投资热点持续升温

根据迈点研究院监测的OTA点评情况,西海岸新区拥有酒店数量与市南区相比还有很多差距,酒店市场空间仍很多,其区域内平均舆情指数以及游客好评率都是相当高的,青岛市平均好评想对较高的都集中分布在资源丰富区域沿海区域。西海岸新区是国务院批准的第9个国家级新区,处于山东半岛蓝色经济区和环渤海经济圈内,处于京津冀和长三角两大都市圈之间核心地带,2015年入选首批国家级生态保护与建设示范区,2018年入选全国农村一二三产业融合发展先导区创建名单等,2018年实现了市地区生产总值3517.07亿元,增长率达到9.7%,是青岛市市区地区生产总值最高的一个区,由此可看出西海岸新区经济发展水平相当高,这将会是持续投资热门洼地。

七、 2018年度青岛市中高端酒店舆情指数(MCI)完整榜单

数据来源:迈点研究院

数据说明

文中涉及市场规模、各大酒店运营状况等数据,均来源于当地统计局、当地旅游局、网络公开数据以及相关调研考察,由迈点研究院整理统计完成。

关于各品类释义

1)报告中涉及的四、五星级酒店指根据《旅游涉外饭店星级标准的划分》分别达到300分(四星)和330分(五星),由当地星级评定机构评定的酒店。

2)报告中涉及的四、五星级标准酒店指酒店本身未参与评星, 但自评达到四、五星级酒店标准的酒店。

3)报告中涉及的中高端酒店指迈点区域酒店舆情指数MCI监测的所有线上酒店供应商可提供的预订酒店(含部分精品民宿、独栋别墅等)。

4)报告中涉及的酒店运营情况及点评情况是指迈点区域酒店舆情指数MCI监测的各酒店在公开网络平台上的数据表现,如微信,微博以及在线旅游网站公开的顾客评价等。

迈点区域酒店舆情指数MCI说明

迈点区域酒店舆情指数MCI是由迈点研究院独家发布,用以反映一段时期内区域酒店在互联网和移动互联网的用户舆情数据,可为企业及行业相关人士进行舆情监测提供参考。

基于迈点研究院自主开发的“迈点区域酒店指数监测系统”Meadin Regional Hotel Comment Index Monitoring System(MRHCIMS)提供的是一项免费数据分析服务,旨在通过监测某一特定地区在一定时间段中用户对该区域入住酒店的舆情情况,得出某区域最受用户喜爱的酒店榜单。

迈点区域酒店舆情指数MCI监测范围涵盖该地区所有的酒店类型,包括酒店集团品牌旗下单个酒店,也包含独立品牌酒店。

监测渠道包括携程网、同程网、去哪儿网、艺龙网、猫途鹰、美团网、大众点评网等主流点评网站;同时也包括新浪微博、腾讯微信等在内的自媒体平台。

计算公式:MCI=a*OI+b*PI

注:MCI,指某酒店的迈点区域酒店舆情指数数据;a、b,指系统中的加权系数; OI(Operation Index),指运营指数;PI(Public Sentiment Index),指点评指数。

点评指数:一段时期内,用户对于酒店的点评累计情况。

运营指数:一段时期内,用户在酒店微博微信中的活跃情况。

目前,迈点研究院已推出北京、深圳、广州、上海、东莞、杭州、成都、苏州、海口、长沙、天津、南京、青岛、大连、武汉、厦门、三亚、沈阳、昆明、济南、哈尔滨、郑州、无锡、宁波、佛山、南通、泉州、西安、烟台、合肥、唐山、福州、常州、徐州、长春、石家庄、南昌、南宁、贵阳、太原、乌鲁木齐、呼和浩特、兰州、银川、西宁、拉萨、香港、台北、澳门50个旅游城市的酒店舆情指数监测信息。

关于迈点研究院

迈点研究院成立于2009年,是国内领先的商业空间资产战略研究咨询机构。

迈点研究院长期致力于大数据商业分析平台建设,用“数据生产力”改变认知、提升企业效能,为寻求进入与扩大商业空间领域业务的企业与公共机构,提供基于情报+数据+服务的多元化大数据解决方案。化“数”为“据”,辅助客户制定重大决策,识别投资风险。

迈点研究院率先深入商业空间品牌资产研究,将无形的品牌资产通过有形的数据维度呈现,创新开发了品牌动态数据监测系统-MBI(迈点品牌指数)、MCI(迈点区域酒店舆情指数)。并以此为依据,为需要科学规划项目资源配置的客户,提供战略、运营、组织的咨询服务,提高项目空间资产价值,提升项目运营定价权与收益,稳健财务增长;同时,迈点研究院积极参与公共政策咨询和公共事业建设。是国内领先的聚焦商业空间领域战略、运营、组织以及兼并购方面的专业咨询机构。

1)2009年5月1日,迈点研究院第一份原创报告对外发布,这意味着中国酒店业第一家互联网大数据研究机构正式诞生;

2)2011年7月1日,研发一年之久的迈点品牌指数MBI正式上线,掀起了中国民族酒店的“品牌革命”。自此,“品牌影响力”成为每一家酒店集团的KPI考核指标项;

3)2013年8月27日,“2012年度最具影响力酒店品牌颁奖盛典”在杭州开元名都大酒店举办,迈点网联合126家主流媒体重磅推出中国首份年度酒店品牌发展报告;

4)2015年1月1日,迈点区域酒店舆情指数MCI正式上线,23个全国重点城市的近2000家单体酒店开始将每月用户点评视为自己的“生命线”;

5)2015年7月1日,迈点品牌指数MBI(供应商品牌部分)正式亮相,酒店领域的“中国制造”在向“中国‘智’造”升级过程中,有了客观、公正的评价维度;

6)2016年2月1日,迈点品牌指数MBI(公寓品牌部分)正式亮相,中国长短租公寓行业第一次将“品牌”提上前台,大量公寓品牌纷纷诞生并发展,取得了前所未有的影响力;

7)2016年10月20日,全球专业的第三方移动数据提供商TalkingData与迈点研究院签订战略合作协议,共同打造旅游及大住宿业的大数据运营平台;

8)2016年10月21日,北京人民在线网络有限公司与迈点研究院签订战略合作协议,联手打造旅游及大住宿业的舆情大数据平台;

9)2017年2月15日,旅游及大住宿业大数据平台-众数对外上线,这是迈点研究院与TalkingData、人民网强强联合落地的第一个数据产品线;

10)2017年4月21日,由迈点研究院、迈点网主办的首届“2016年度影响力公寓品牌颁奖盛典”在北京隆重举办,这也是行业内第一次出现品牌峰会;

11)2017年9月1日,迈点品牌指数MBI(联合办公品牌部分)正式亮相,这预示着联合办公开始进入“数据化时代”,与公寓、酒店等经营品牌一起助力租赁地产行业发展;

12)2018年4月26日,迈点研究院与品牌中国战略规划院合作,共同致力于商业空间产业研究,提升数据价值挖掘与转化效率,并联合起草商业空间产业“十三五”国家重点规划项目蓝皮书,探索商业空间产业趋势与发展;

13)2018年6月21日,迈点研究院联合行业150位专家、学者与行业领袖,成立MBI指数独立顾问委员会,确保指数中立运作,科学决策指数发展,献计行业、服务民生;

14)2018年7月10日,商业空间品牌价值查询平台-迈点指数(http://i.meadin.com)对外正式上线,旨在帮助企业清晰客群画像、评估传播效果、辅助投资决策。据悉,这也是行业品牌价值评估体系首次对外全面开放;

15)2018年8月1日,迈点品牌指数MBI(景区品牌部分)正式亮相,围绕吃、住、游、乐、行的旅游服务业生态布局,进一步形成;

16)2018年9月1日,迈点品牌指数MBI(商业地产品牌部分)正式亮相,这也预示着旅游、住宿、办公、体验空间的生态闭环已全部纳入体系监测。

17)2019年1月10日,由品牌中国战略规划院、迈点研究院联合编写,社会科学文献出版社出版的行业首本品牌蓝皮书《中国住房租赁品牌发展报告(2018)》正式刊号印刷发行,皮书系列为“十二五”“十三五”国家重点图书出版规划项目。

经过10年的互联网大数据沉淀,迈点研究院建立了完整的商业空间产业大数据平台库,涵盖投资开发、品牌建设、运营管理、客群营销等多个版块;与品牌中国战略规划院、人民在线、TalkingData战略合作;影响超6000家酒店民宿品牌、 2000家公寓品牌、 1000家办公空间品牌、1000家商业地产品牌、 10000家景区乐园品牌、 30000家上下游产业链服务商品牌以及100000家全国重点城市酒店……